短期来看,下游电解铝西南产区丰水期复产对氧化铝近月价格形成一定支撑,但长期来看,国内氧化铝供应过剩现象尤为明显。按照电解铝4500万吨的产能上限进行测算,对应氧化铝需求量为8730万吨,当前氧化铝建成产能已显著过剩,再加之行业内不断新建产能,加剧供需错配,氧化铝价格上涨受到抑制,而价格压制下行业利润空间也较为有限,造就如今近强远弱的格局。

供应增长未受限制

一季度以来,氧化铝生产成本跟随烧碱、煤炭以及铝土矿等主要原材料价格的向下调整不断回落,利润空间有所释放,提升了氧化铝厂前期停产产能复产与新投产能投产的积极性,氧化铝产能出现环比增长的趋势。截至目前,氧化铝建成产能接近1.04亿吨,运行产能为8156万吨,不断刷新高点。

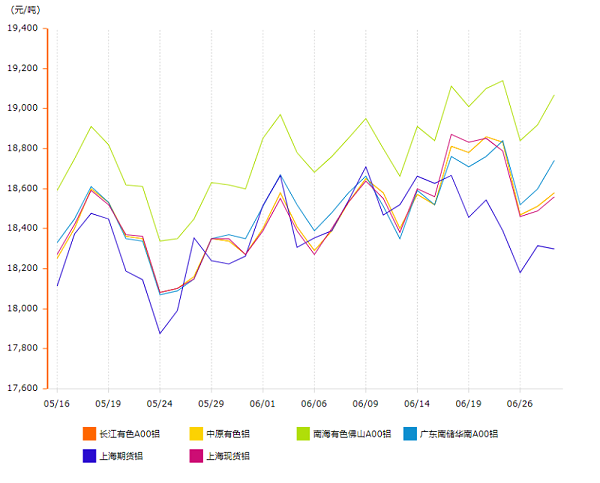

分地区来看,河南等地此前检修停产的产能已经恢复运行状态,山东地区新增产能已爬坡至满产,仅山西地区出现部分产能减产现象,整体来看产量增长的势头暂时不会停滞,供应宽松的格局依然维持。因此,二季度氧化铝现货价格迎来了回调,市场对于供应过剩的预期较为明确,期货盘面上更是表现为贴水现货。对于氧化铝企业而言,下游电解铝厂掌握了议价权,即使在目前价格紧贴成本线运行的情况下,氧化铝价格大幅走强的可能性也不大。但氧化铝企业停产成本较低,面对亏损可以随时选择灵活生产,在供应整体增长的背景下,出现阶段性供应减少的局面也并不意外,因此价格流畅下跌的可能性也比较小,在大方向向下的基调下会配合出现波段上行走势。此外,还需考虑到年末北方污染防治可能对氧化铝供应端造成的扰动。

年内需求较为乐观

氧化铝的主要下游为电解铝。电解铝自身供应端的变量主要看西南地区丰水期复产情况,根据最新消息,目前云南地区已全面放开电力负荷管理,复产有条不紊推进中。再加之整个6—10月的丰水期电解铝都存在供应提升的预期,丰水期结束后是电解铝自身需求的旺季,对氧化铝需求量的提升或能延续至四季度。与此同时,能源消费将带动天然气价格上涨,抬升氧化铝成本。在需求端复产、成本抬升预期等因素的作用下,近月供应相对过剩问题有所改善,价格受到市场情绪与基本面双支撑。

但短期内需求的增加并不能真正意义上缓解供需错配的局面。氧化铝供应弹性远远强于电解铝,产能的绝对过剩始终存在隐患,即利润空间的打开将会受到氧化铝供应快速增长的影响而迅速关闭,价格难以维持上涨趋势,中长期来看逢高沽空是较为优先的选择,需持续关注行业政策的变化。

文章来源于网络,如有侵权,请联系删除,谢谢合作!